新能源时代——宁德时代能否真的成为一个时代?-宁德新能源时代公司

过去,手机从功能机转变为智能机。未来,传统汽车也将转变为智能汽车。面对极度复杂的行车环境,智能汽车需要从感知、决策和执行层三个维度全面进步,这要求:1)彻底变革底层的电子电气架构;2)大幅提高对系统指令执行的及时性及准确性;3)能够支撑电子设备数量的大幅增加、运行高功耗。但传统燃油车的机械结构复杂,在向智能汽车转变过程中,面临极高的变革成本和极大的变革难度。电动车的机械结构大幅简化,电机对指令的响应速度和准确性极高,高电压电力平台可支撑更高强度的电子设备荷载。因此电动车是智能汽车的最佳载体。今天将介绍受益电动车发展的全球动力电池龙头:宁德时代。

宁德时代新能源科技股份有限公司成立于2011年,是国内率先具备国际竞争力的动力电池制造商之一,专注于新能源汽车动力电池系统、储能系统的研发、生产和销售,致力于为全球新能源应用提供一流解决方案,已经成为国内率先进入国际顶尖车企供应链的锂离子动力电池制造商。

智能化是电动车发展的内在要求,碳减排则是电动车发展的外在要求。传统燃油车会排放大量二氧化碳,造成温室效应。而“风电/光伏发电+电动车”组合可以大幅降低碳排放。当前,全球主要国家都已经制定了严格的碳减排目标,例如欧盟要求到2021年碳排放下降到95g/km,超出部分将受到95欧元/km的惩罚,2030年要求碳排放下降到59g/km,相比2021年降幅达到38%。为推动碳减排,各国通过补贴、禁售燃油车、双积分政策(中国)等方式推动新能源车发展。

新能源车代替燃油车的进程主要取决于性价比。2020年,新能源车的全生命周期使用成本优势(首次购置费+全生命周期费用)已经得到消费者认可,但新能源车的大规模普及还需要在购置端价格也追赶传统燃油车。动力电池成本降低是决定购置成本的关键。机构预计2025年三元电池进一步下降到0.6元/wh,磷酸铁锂下降到0.5元/wh,届时,新能源汽车在购置端实现平价(与同级别的燃油车价格相同),满电续航水平也将全面领先燃油车,竞争优势大幅提升,渗透率加速提升。新能源车中,动力电池占比高达40%,是价值量最大的零部件,动力电池也成为整车厂“卡脖子”的关键零部件。宁德时代是全球领先的动力电池厂家。

行业前景

宁德时代长期业绩增长在于新能源车市场的爆发。机构预计:1)中国2020年新能源车产销约130万辆,2025年有望达530万辆,2030年有望达1000万辆产销规模;2)全球2020年新能源车产销约265万辆,2025年有望达1250万,2030年有望达2800万辆规模。未来10年,新能源车销量有10倍增长空间。除了新能源汽车销量提升,动力电池市场增长还来自单车带电量提升。当前主流车型的续航已经进入600公里,预计2025年,主流续航里程将达到800公里,乘用车单车带电量将提升20%,这也会推动单车动力电池装机量的增加。机构预计2020年全球动力电池的装机规模达到142GWh,2025年达到672GWh,2030年进一步提升至1506GWh(约为2020年的10.6倍)。

短期而言,宁德时代业绩来自在手订单增长及在建产能投放。

(1)订单增长。2020年起,国际主流车企的模块化平台车型开始密集上市,车型平台生命周期5-10年,为保证供应安全,电池订单提前锁定,与动力电池龙头深度绑定。目前全球主要动力电池供应商中,LG化学在手订单体量最大,宁德时代紧随其后,领先于SK、松下及三星SDI。

(2)在建产能投放。2019年底,宁德时代动力电池产能为53GWh,在全球7个动力电池基地总规划超过了200GWh动力电池产能,机构预计到2025年,公司产能达到250GWh。

财务分析

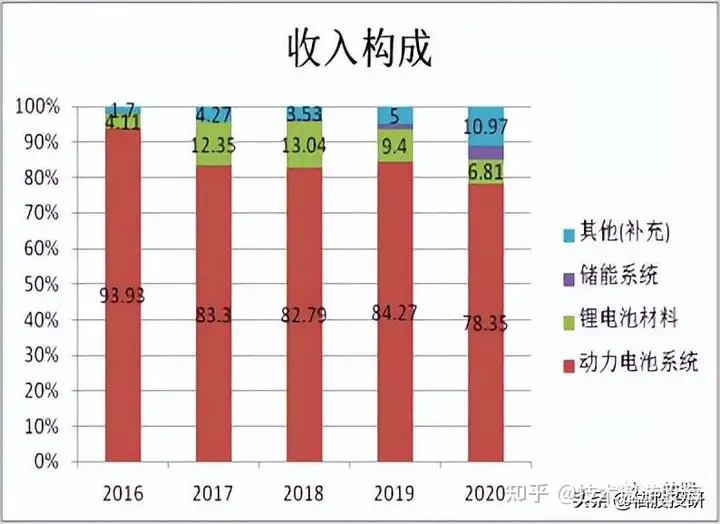

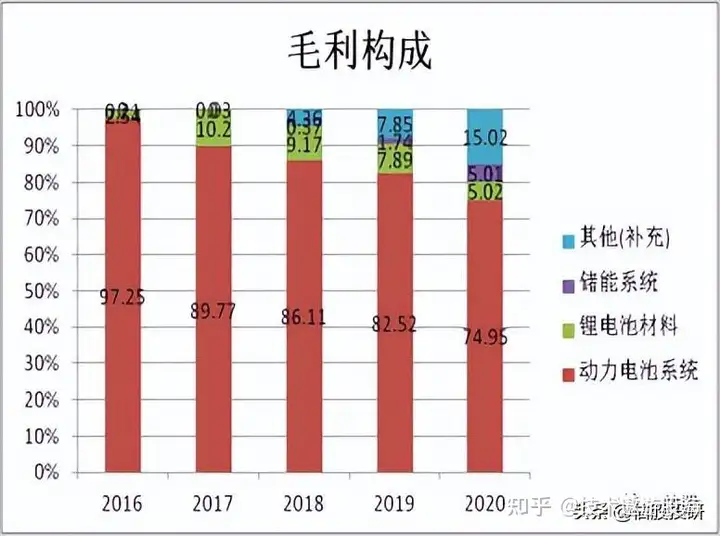

从宁德时代的业绩构成来看,公司动力电池系统业务收入占比最大,从毛利贡献上来看,动力电池系统仍然为其核心盈利业务,2020年贡献了近75%的毛利。储能业务收入毛利占比均有所提升,但当前体量仍然较小。

其他业务主要包括研发收入、材料(含废料)销售收入和服务收入等,近年增长主要原因是宁德时代凭借技术优势,拿下大量研发项目,以及近些年开始逐步处理高库存问题,进一步提升资产质量,非可持续性业务。

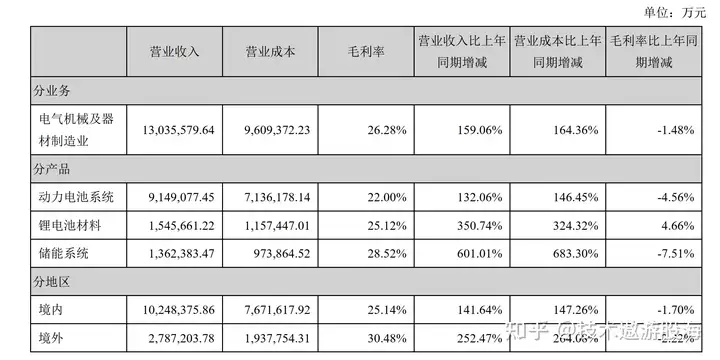

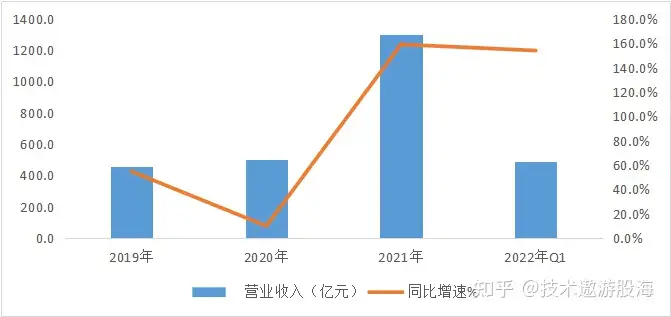

4月21日晚,宁德时代发布2021年报,2021年公司实现营业收入约1303.56亿元,同比增加159.06%;归属于上市公司股东的净利润约159.31亿元,同比增加185.34%。

2021年度宁德时代的资本支出仍然持续高增长态势。2021年全年,宁德时代“购建固定资产、无形资产和其他长期资产支付的现金”达到了历史新高的437.68亿元。

在大额的资本支出下,宁德时代的产能不断扩张,电池年度产能从2020年的69.10GWh提升至2021年的170.39GWh。

此外,宁德时代透露,其正在研究无模组动力电池包的下一代技术,将动力电池电芯、有关组件和底盘进行集成,进一步降低制造成本,提升新能源车续航表现。

产业强劲增长

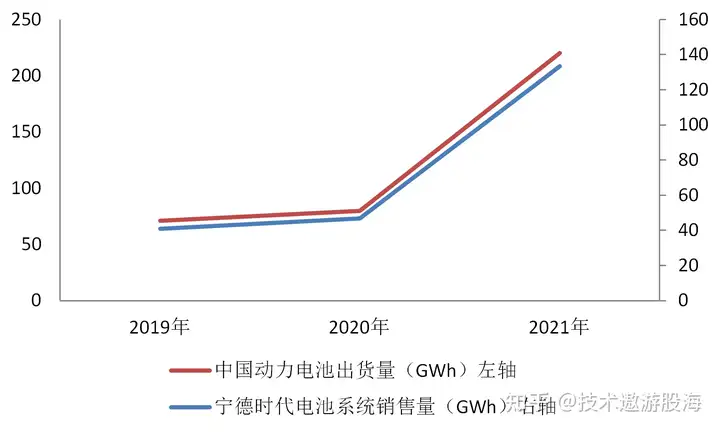

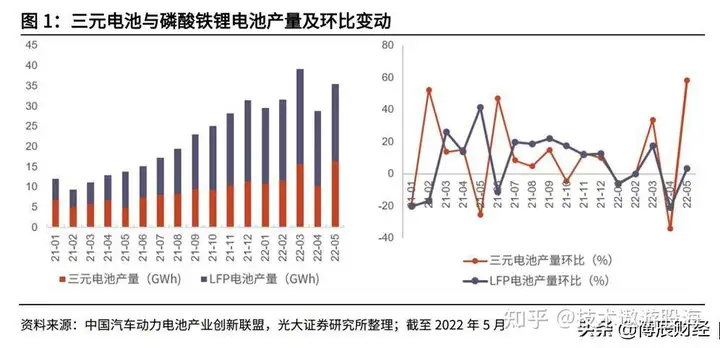

过去的2021年,无论是全球范围还是我国,动力电池产业皆呈现了强劲增长态势。据宁德时代年报转引的SNE Research统计数据,2021全球新能源车动力电池使用量达296.8GWh,同比增长102.3%。

根据中国汽车工业协会数据,2021年我国新能源汽车销量为352.1万辆,同比增长1.6倍,电动化率为13.4%,同比增长8个百分点。GGII(高工锂电)数据显示,2021年中国动力电池出货量220GWh,相对2020年增长175%。

从过往三年的数据看,宁德时代的电池系统销售量与我国动力电池出货量趋势大体一致。在行业大幅增长的背景下,宁德时代的电池系统销售量也大幅增长。2021年度,宁德时代实现锂离子电池销量133.41GWh,同比增长184.82%,其中动力电池系统销量116.71GWh,同比增长162.56%。

从销售收入结构上看,2021年度动力电池系统、锂电池材料和储能系统分别为宁德时代贡献营业收入约915亿元、155亿元和136亿元,同比增长132.06%、350.74%和601.01%。

显然,除了动力电池之外,储能领域的发力对宁德时代的业绩增长也功不可没。宁德时代称,风电、光伏装机增长带来电化学储能需求增长,根据ICC鑫椤资讯数据,2021年全球储能电池产量87.2GWh,同比增长149.1%。

“近年来,以风电、光伏等为代表的清洁能源装机持续增长。由于清洁能源发电存在不稳定、不均衡的特点,电化学储能产品可提升供电可靠性及稳定性,其应用普及有助于清洁能源的广泛利用。随着支持政策逐渐出台,储能产品安全性、循环寿命等各项性能指标的提升,市场发展潜力巨大。”宁德时代表示。

资本支出增加产能增长强劲

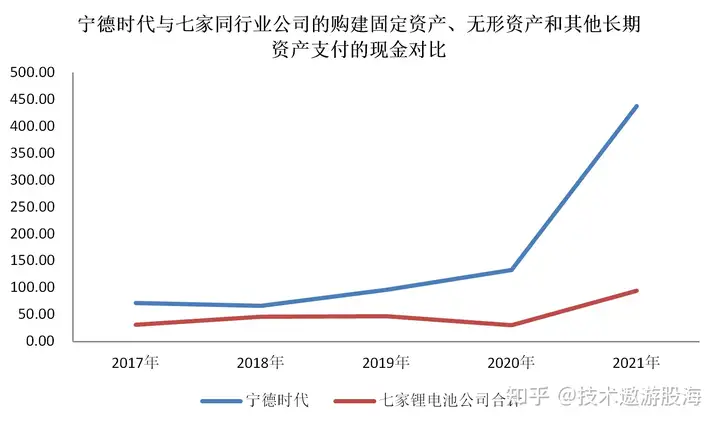

2021年度,伴随着产业的强劲增长,各家锂电公司的资本支出也呈现高速增长态势。《每日经济新闻》记者统计了中信三级行业“锂电池”内的总计13家上市公司“购建固定资产、无形资产和其他长期资产支付的现金”数据。

由于有5家公司尚未披露2021年报,数据无法获得。统计了其余的7家公司并与宁德时代进行了比较。结果发现,2021年度,对于行业内的公司来讲,资本支出皆为主基调,但无论是总金额,还是同比增速,7家公司的合计数值都相较于宁德时代有差距。

2021年,宁德时代“购建固定资产、无形资产和其他长期资产支付的现金”约437.68亿元,同比增长229%;7家公司合计95.06亿元,同比增长211%。

截至2021年底,宁德时代的电池系统产能为170.39GWh,还有在建产能140GWh。

“近年来,锂离子电池市场在快速发展的同时,也不断吸引新进入者通过直接投资、产业转型或收购兼并等方式参与竞争,同时现有动力电池企业亦纷纷扩充产能,市场竞争也日趋激烈,公司未来业务发展将面临一定的市场竞争加剧的风险。”宁德时代表示。

宁德时代认为,应对产业竞争的措施之一是保持技术的领先。宁德时代称,自身2021年在材料创新领域以及结构创新领域持续发力,率先推出钠离子电池,探索并推广CTC(一体化电动底盘)以及A/B电芯混搭方案,并持续推进新技术的产业化落地。同时,公司与ATL(Amperex Technology Limited)签署交叉技术许可协议,与现代摩比斯签署CTP(无模组动力电池包)技术许可与合作意向协议,通过商业合作及许可授权等方式实现技术输出和相应经济价值。

“公司正在研究CTP的下一代技术CTC,将动力电池电芯、有关组件和底盘进行集成,进一步降低制造成本,提升新能源车续航表现。”宁德时代表示。

此外,2021年度宁德时代的投资收益约12.3亿元,其中两个主要构成项的具体金额为:“权益法核算的长期股权投资收益”约5.8亿元,“部分股权投资不具备重大影响后,按公允价值重新计量产生的利得”约9.2亿元。

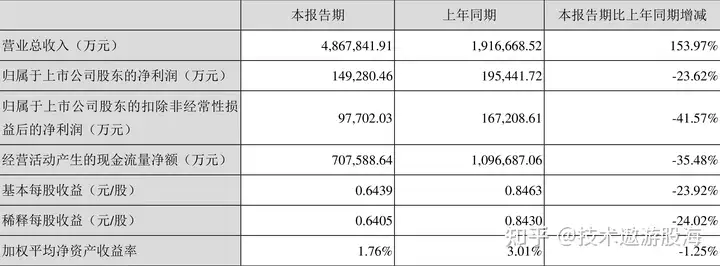

2022年4月30日,宁德时代公布了2022年一季度的财报。数据显示,报告期内,宁德时代实现营收486.8亿元,同比増长154.0%;归母净利润14.9亿元,同比下滑23.6%;扣非后的归母净利润为9.8亿元,同比下滑41.6%。

作为创业板的权重股,宁德时代的一举一动牵动着市场的神经。在财报发布后,公司净利润的下滑更是引起了市场巨大的震动,一时间关于“宁王”能否重回昔日风采的讨论不绝于耳。

那么,本季度宁德时代增收不增利的原因究竟是什么?其在产业链中的地位改变了吗?长期来看公司是否还具备投资价值?

喜忧参半的一季报

宁德时代的一季报可以用喜忧参半来形容。

喜的方面在于,作为锂电领域的龙头企业,公司充分享受了行业扩容的β红利,报告期内仍然维持了较高的成长性。

公司之所以可以保持高成长性,最主要的原因在于两个方面:其一,是全球新能源汽车加速渗透带动动力电池装机需求激增;其二,是以储能为代表的新业务加速推进打开了新的增长极。

根据最新数据,2022年Q1,国内新能源汽车销量达到125.7万辆,同比增长了1.4倍,市场渗透率提升至19.3%。而作为电动汽车最核心的部分,动力电池出货量也同步增长,一季度装机51.3GWh,同比增长120.7%。

其中,宁德时代作为锂电领域的龙头,一季度装机量达到25.5GWh,同比保持翻倍,国内市占率维持在50%+的高水平;同时,随着海外业务扩张,公司全球市占率进一步增长至35%。受益于电动汽车行业的快扩容和公司高企的市占率,公司动力电池业务增长的确定性进一步提升,为公司营收规模扩张打下坚实基础。

与此同时,近年来随着清洁能源装机增长,储能市场进入政策驱动下的快速成长期。根据鑫椤锂电数据,2021年全球储能电池产量87.2GWh,同比增长149.1%。宁德时代作为电化学领域的龙头,积极布局储能业务,目前已从关键零部件供应商升级为储能系统提供商。受储能业务规模扩容和附加值提升的双重利好,2020-2021年,公司储能业务同比增速分别达到218.6%和601%,营收占也从3.86%上升至10.45%,全球市占率更是稳居第一。

综合来看,在动力电池和储能业务的共同驱动下,报告期内,宁德时代录得营收486.8亿元,同比增长154.0%,整体体现出了较高的成长性。

但在成长能力带来惊喜的同时,盈利能力的下滑又让市场倍感惊讶。

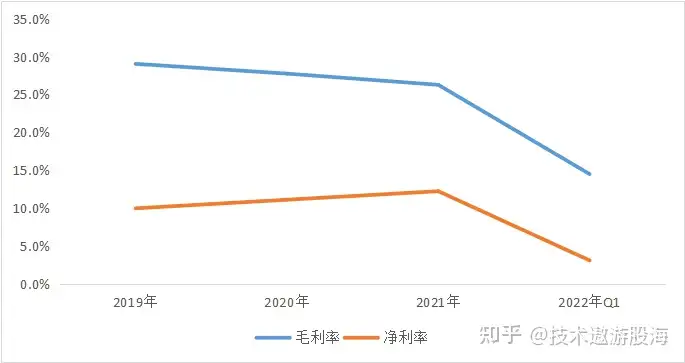

根据财报数据,2022年Q1,公司归母净利润为14.9亿元,同比下滑23.6%,同期净利率更是从12.2%下滑至3.1%。

为什么盈利能力会下滑?

通过拆解利润表数据,2022年Q1,宁德时代营收同比增长154.0%,成本同比增长198%,成本的快速增加导致毛利率降至14.5%,环比下滑10.2pct;而期间费用率仍然维持在11%左右,并没有特别大的波动。因此,整体来看,成本上涨导致的毛利率下滑是宁德时代盈利承压的主要原因。

由于原材料成本在宁德时代的总成本中占比接近85%,因此我们认为,报告期内宁德时代盈利能力下滑主要在于以锂为代表的原材料价格飙升,给公司带来了超预期的成本压力。

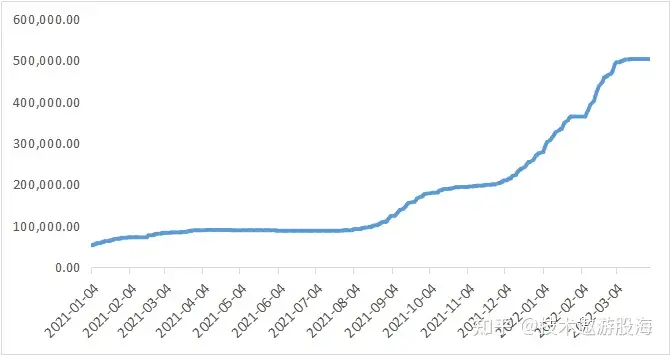

从产业信息来看,以碳酸锂为代表的上游原材料价格从去年年初的5.3万元/吨一路飙升至今年一季度末的50.3万元/吨,累计涨幅达到了850%,且如图所示,其中大部分的涨幅集中在去年3季度之后,在今年一季度,碳酸锂的价格更是从27万元/吨上升至了50.3万元/吨的高位。

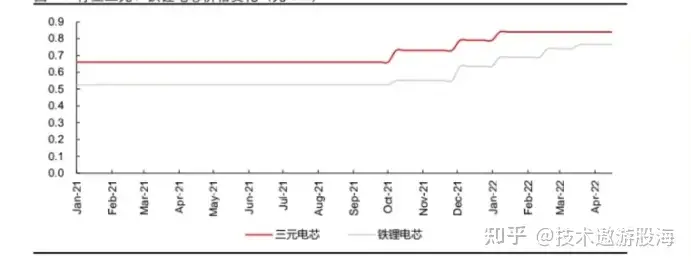

随着碳酸锂价格的指数级增长,本轮动力电池谈判也从去年下半年开始启动,据鑫锣锂电数据,行业层面的涨价实际始于去年四季度,累计涨幅在30%左右。其中,今年一季度,动力电池均价从0.69元/Wh上升至0.79元/wh,涨幅在15%左右。

而根据长江证券和广发证券的数据,去年Q4相比Q3,宁德时代动力电池均价的涨幅在3-5%之间,今年一季度约在2%左右。整体涨价幅度远小于行业均值。这表明面对急速上升的成本压力,公司并没有完全向下游转嫁而是自己承担了大部分成本压力,最终导致利润空间被侵蚀。

除了电池提价节奏问题外,报告期内,宁德时代利润下滑的另一个原因则在于审慎性原则下存货减值对公司利润的影响。根据财报信息,2022年Q1公司存货达到616亿,相对对去年Q4增加了214亿元,巨额的存货导致存货减值加大,也在一定程度上影响利润表现。从理论上讲,在碳酸锂提价的情况下,宁德时代的存货减值可以不去计提,但公司仍然选择了自己的节奏,因此如果将这部分减值冲回,实际上可以给公司盈利带来较大提升。

成本转移不畅是缺乏话语权?

如前文所述,宁德时代利润下滑的主因在于原材料上行压力下公司动力电池涨价节奏略慢于行业。那么,宁德时代迟迟没有转嫁成本压力,是因为话语权的丧失吗?

对此,我们认为,略慢于预期的提价节奏,并不代表宁德时代产业链地位的改变,而是公司长期经营理念的一种体现,即公司的定价原则并不是以追求短期利润最大化为准则,而是考虑产业链长期平稳发展后的谨慎选择。正如高管表态所言,公司出于维护行业健康发展角度,前期承担了较大的原材料价格涨幅,但由于以碳酸锂为代表的原材料涨幅过大,公司不得不和客户友好协商,共同应对供应链成本压力,客户也都表示非常理解和支持。

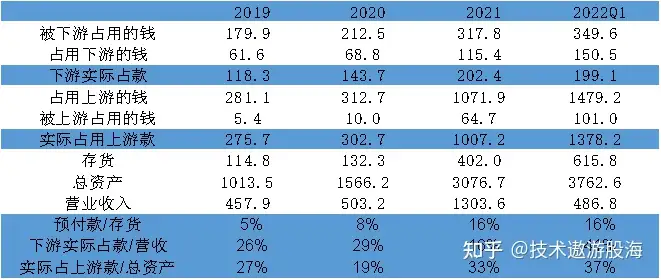

对于产业链话语权的问题,我们也可以从资产负债表中的数据得以印证。如下表所示,2022年Q1,公司占用上游款项为1378.2亿元,占总资产的比例提至37%,体现出了公司可以以少量资金撬动上游大量供货,对产业链上游具备较强的话语权;公司被下游占用的款项为199.1亿,下游占款占营收的比重为41%,相比占用上游款项形成巨大差距,表明公司对下游企业也具备一定话语权。综合来看,受益于巨大的市场占有率和较强的产品优势,宁德时代在产业链中仍具备较强的行业地位。

从另一个角度看,即便是在自身承担巨大成本压力导致毛利率下滑近10个点之下,公司2022年Q1的毛利率对比行业其他二梯队企业仍然处于相近或略高的水平。这表明,正是基于强大的产业链地位和前期稳定的盈利能力,原材料飙升对公司实际影响要远小于行业其他公司,在这种背景下,公司才有实力通过牺牲自身部分盈利空间去换取产业链的正向循环。

数据显示,2022年一季度,公司毛利率为14.48%,同比下降12.79个百分点,环比下降11.80个百分点;净利率为4.06%,较上年同期下降8.17个百分点,较上一季度下降9.64个百分点。

再来看

数据显示,2022年一季度,公司毛利率为14.48%,同比下降12.79个百分点,环比下降11.80个百分点;净利率为4.06%,较上年同期下降8.17个百分点,较上一季度下降9.64个百分点。

截至2022年一季度末,公司经营活动现金流净额为70.76亿元,同比下降35.48%,环比下降50.25%;筹资活动现金流净额127.34亿元,较上一季度末增长124.87亿元;投资活动现金流净额-164.65亿元,上年同期为-88.13亿元。

宁德时代麒麟电池发布,动力电池材料新贵价值显著低估!

三元锂电增速反超磷酸铁锂,随着特斯拉4680电池量产和宁德时代麒麟电池发布,动力电池高镍化明显。市场对电池级硫酸镍的需求即将爆发式增长。

这家上市公司基于以下理由,价值显著低估:

1、公司利用设备技术优秀切入到动力电池材料行业,首期电池级硫酸镍产能高达28万吨,二期预计增加14万吨电池级硫酸镍产能,并逐步延伸到三元前驱体产品。

2、参股公司建成了国内首条GaN功率器件生产线。项目计划总投资50亿,第一期投资超10亿,发展空间广阔。

3、公司预计2022年实现净利润约为3.57亿,对应市盈率仅为14倍。

本案例是低估值高成长的典型案例,我们在新能源汽车专栏中做了详细分析,欢迎订阅。

另外专栏还分析了多家技术领先的新能源汽车关键零部件厂商,具备技术优势和成本优势的上游原材料厂商等等,本专栏将长期更新。

对于公司未来的盈利能力如何演变,我们认为目前公司市场地位和经营情况并没有发生实质性改变,因此盈利能力能否恢复最主要的因素在于成本压力何时缓解。

短期而言,考虑到二季度以后碳酸锂的价格呈现高位波动甚至小幅回落走势,同时宁德时代也已经开始积极推进对车企的合理涨价引导,海外金属价格联动基本形成,国内价格谈判也落地。若疫情对生产端影响可控,那么乐观预期下,预计公司盈利能力最早会在二季度开始恢复;悲观预期下,下半年盈利能力逐步企稳的概率也极大。

中期而言,随着公司在资源端布局的推进,如果锂价后期仍大幅上涨,预计公司向上游布局速度会明显加快,一定程度上可以通过自供冲销成本压力;同时,考虑电池回收项目的增量贡献,根据长江证券的预测,2023年公司锂资源自供率有望达到40%,可以较好的缓解成本压力。

长期而言,我们认为锂价上涨并不具备可持续性,需求激增下,锂矿必然扩产,而随着上下游错配时间的收窄,锂价最终会回归均衡水平,原材料涨价带来的成本压力自然会缓解。与此同时,目前宁德时代在加速布局上游资源端的同时也在开拓换电、电池回收等产业链相关业务。换电业务可以降低社会电池总需求,在一定程度上压制上游资源价格;而当新能源车渗透率达到一定水平,电池回收业务产生的锂资源也可以替代大部分需求,从而缓解成本压力。

因此,无论是从短期、中期还是长期,考虑到新能源汽车赛道的高速成长,宁德时代作为龙头企业,其盈利能力仍会好于行业平均,长期的盈利能力仍有保障。

从公司层面来看,宁德时代作为全球市占率最大的锂电池厂商,充分受益于行业扩张的红利,近年来营收规模持续扩张,体现出了较高的成长性。与此同时,随着行业全面市场化的来临,产业链企业的增长逻辑也从拼扩张转为拼内功的时代。

作为龙头企业,在现有技术路线下,宁德时代在技术、品牌效应、先发优势等方面都具备明显的竞争力,保证了规模的扩张和盈利能力的抗压性。而如果未来动力电池技术路线出现更替,那么考虑到宁德时代在研发投入、多元化技术储备以及规模效应等方面与二梯队电池厂商之间的差距,大概率也会是公司率先突围占据先发优势。

在动力电池保持相对优势的基础上,公司的储能等业务也迎来快速发展。储能业务尚处于早期阶段,但行业是动力电池之后另一个具备万亿想象空间的产业,宁德时代目前在全球储能业务中的市占率稳居第一,在先发优势下,预计未来可以充分享受行业扩张的红利,为公司业绩扩张打开新的增长极。同时考虑到年内定增获批,无论对动力电池业务的扩产还是新业务的拓展都有更好的资金支持。

从策略角度来看,目前宁德时代的市值为9500亿,PE(TTM)为59倍,相比年初已经下滑超50%,但考虑到估值主要反映的是投资者对于公司未来发展的一些预期和变化。在这种背景下,未来公司是否可以保持高成长性就变得尤为重要。

短期而言,公司业绩的下滑无疑会对二级市场情绪面产生明显冲击,但如前文所述,原材料价格上涨带来的成本压力并不具备长期性,目前公司的市场地位和经营状况没有实质性恶化,考虑到年内盈利能力有望触底反弹,因此短期冲击并不改变我们对公司长期竞争力和发展趋势的判断。

长期来看,随着上游成本压力的缓解,以及新业务确定性的提升,公司仍然具备好赛道内好公司的投资特征。在动力电池和储能均具备高成长性的背景下,未来公司作为龙一企业营收和盈利的确定性更高,估值压力有望持续缓解,投资价值将逐渐显现,市值有望重回万亿俱乐部。

各位看完觉得“宁王”的路还有多远?欢迎大家在评论区一起讨论,动动发财的手转发!!!感谢观看!!!

以上就是关于《新能源时代——宁德时代能否真的成为一个时代?-宁德新能源时代公司》的全部内容,本文网址:https://www.7ca.cn/baike/14964.shtml,如对您有帮助可以分享给好友,谢谢。